随着经济的发展,税收制度也在不断完善,协调费作为企业运营过程中的一项重要支出,其发票税率问题逐渐受到关注,本文将对协调费发票税率进行详细解析,并探讨其在实际应用中的相关问题。

协调费概述

协调费是指企业在运营过程中,为了达成某种合作或协议,需要支付给相关方的费用,这些费用包括但不限于商务谈判、项目合作、资源调配等方面的费用,协调费作为企业运营成本的一部分,其管理和核算对于企业的经济效益具有重要意义。

发票税率解析

协调费的发票税率是指企业在支付协调费时,需要缴纳的税款比例,具体税率取决于国家的税收政策和相关法规,在我国,协调费的发票税率通常根据服务性质、金额大小以及交易双方的性质等因素进行确定,一般而言,协调费的发票税率与企业其他经营支出的税率相同。

实际应用问题

1、发票开具

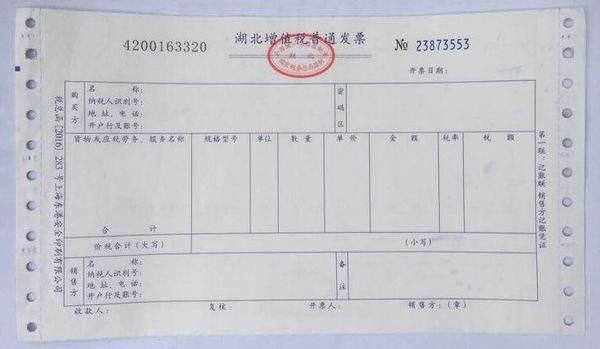

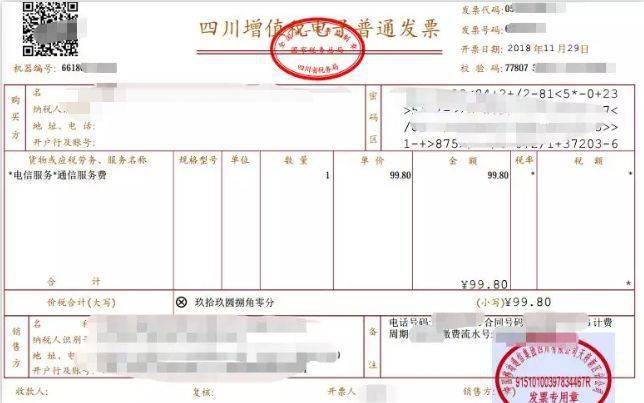

在支付协调费时,企业需要向相关方索取发票,发票的开具应遵循国家税收法规,明确标注服务内容、金额、税率等信息,企业需确保收到的发票真实、合法,以便在税务审计时提供有力证据。

2、税务处理

企业在处理协调费时,需按照国家税收法规进行税务处理,支付协调费时,企业应按照规定计提税款,并在税务申报时进行相应处理,企业还需妥善保管与协调费相关的票据、合同等资料,以便税务部门核查。

3、税率变化的影响

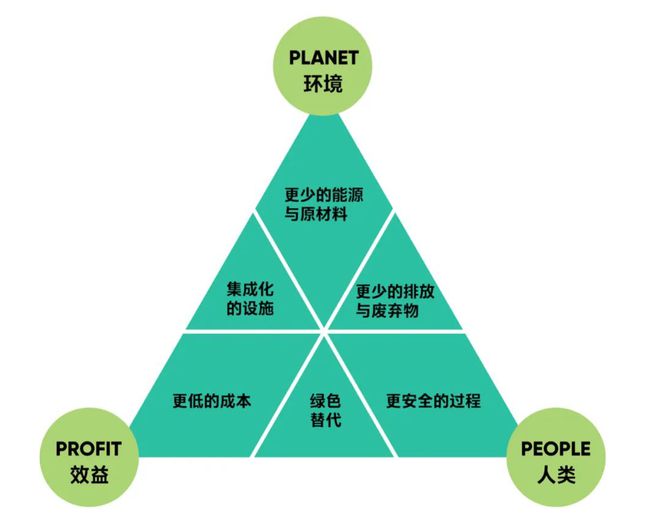

税率的变化会对企业支付协调费的金额产生影响,当税率上升时,企业支付协调费的税负会增加,可能导致企业运营成本上升;反之,当税率下降时,企业支付协调费的税负会减轻,有助于降低运营成本,企业需要关注税收政策的变动,以便及时调整税务策略。

4、合法避税与风险防范

在支付协调费时,企业需关注合法避税的问题,通过合理规划和调整,企业可以在遵守税收法规的前提下,降低税负,企业还需注意防范税务风险,避免因违规操作而面临罚款、声誉损失等问题。

案例分析

假设某企业在与供应商签订合作协议时,需要支付一定金额的协调费,根据国家的税收政策和相关法规,该笔协调费的发票税率为6%,企业在支付协调费时,需向供应商索取发票,并在会计核算时按照规定进行税务处理,若税率发生变化,企业需及时调整税务策略,以应对税负的变化。

协调费作为企业运营过程中的一项重要支出,其发票税率问题对企业经济效益具有重要影响,本文详细解析了协调费的发票税率及相关问题,并探讨了实际应用中的相关事项,企业应关注税收政策的变动,合理规划和调整税务策略,以降低税负,同时防范税务风险,通过规范操作和管理,企业可以更好地应对协调费发票税率问题,提高经济效益。

1、加强税收政策学习:企业应加强对税收政策的学习,了解协调费发票税率的最新规定,以便做出合理的税务策略。

2、规范操作和管理:企业在处理协调费时,应遵循国家税收法规,规范操作和管理,确保发票的真实、合法。

3、合法避税与风险防范:企业需在遵守税收法规的前提下,关注合法避税的问题,并防范税务风险。

4、咨询专业机构:企业在处理协调费发票税率问题时,如遇疑难问题,可咨询专业机构,以获得更专业的指导和建议。

协调费发票税率是企业需要关注的重要问题,通过加强税收政策学习、规范操作和管理、关注合法避税与风险防范以及咨询专业机构等措施,企业可以更好地应对协调费发票税率问题,提高经济效益。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...